Encuesta de comportamiento de pago empresarial en Asia 2016: Aumento de los retrasos en los pagos de largo plazo

La más reciente encuesta anual de Coface sobre el comportamiento de pagos de 2,795 empresas ubicadas en la región Asia Pacífico, enfocada en 8 países: Australia, China, Hong Kong, India, Japón, Singapur, Taiwán y Tailandia. El estudio también sigue la evolución de los pagos corporativos en 11[1] sectores.

- 64% de las compañías entrevistadas presentaron retrasos en los pagos durante 2016

- 12.5% reportó que los retrasos excedieron los 120 días, +4.3 puntos comparado con 2015; el más alto nivel en los últimos 4 años

- Más de una cuarta parte experimentaron retrasos en los pagos de largo plazo2

- En China, India y Tailandia, se presentaron deterioros; mientras que otros países, el comportamiento de pagos, permanece estable

- Los sectores con mayor riesgo son construcción, maquinaria industrial y electrónica, TI-telecomunicaciones y metalúrgico

“2017 será otro año desafiante, plagado de crecientes incertidumbres globales ligadas a la desaceleración de China. Será agravado por las dificultades fiscales experimentadas por los países exportadores de commodities y el endurecimiento de política monetaria en Estados Unidos. Tomando en cuenta todos estos factores, y sobre todo el comportamiento de pagos de las empresas en ocho economías seleccionadas en la región, es probable que se mantenga débil”, dijo Carlos Casanova, Economista para Asia Pacífico de Coface.

China, India y Tailandia: presentan deterioros en el comportamiento de pagos entre empresas

64% de las compañías encuestadas experimentaron retrasos en los pagos en 2016. Los riesgos de retrasos parecen estar incrementando, a lo largo de la región.

El promedio de los días de los pagos vencidos se prolongó en 2016. Hubo un incremento significativo en el segmento de los participantes que experimentaron retrasos que exceden los 120 días, de 8.2% en 2015, a 12.5% en 2016.

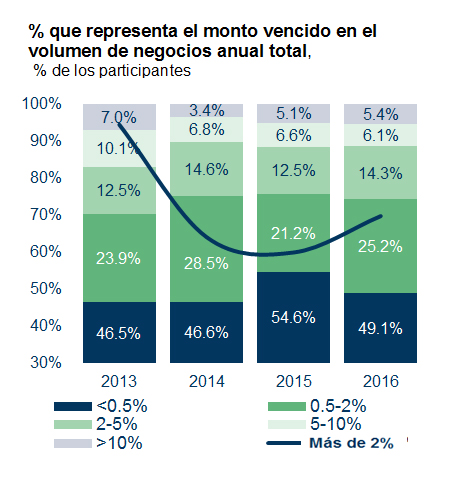

En 2016, un mayor número de los encuestados (25.8%, vs. 24.2% de 2015) se vieron afectados por los montos vencidos de largo plazo que excedieron el 2% de su volumen de negocios anual total[2]. De forma más minuciosa, la información revela que la situación empeora progresivamente, en cuanto a empresas con montos vencidos de largo plazo, equivalentes al 10% o más de su volumen de negocios anual total. Este porcentaje ha aumentado de 3.4% en 2014 y 5.1% en 2015, a 5.4% en 2016, resultando en una reducción significativa de los flujos de caja de las empresas.

Mientras que la situación se deteriora a lo largo de la región, algunas diferencias geográficas emergieron. El aumento más notable en los riesgos de impago fue registrado en China, seguido de Tailandia e India. Más empresas en Australia (14%) y Japón (9%) reportaron montos vencidos de largo plazo que exceden el 2% de su volumen de negocios anual total, pero aún así representan un nivel relativamente más bajo. En Singapur y Hong Kong fueron observadas mejoras, mientras que Taiwán permaneció estable.

Se intensificaron los problemas de retrasos en los pagos en la mitad de los sectores analizados

Construcción permaneció en 2016 como el sector de mayor riesgo en la región Asia Pacífico. El porcentaje de los encuestados que registró cuentas vencidas de largo plazo, excediendo el 2% de su volumen de negocios anual, fue del 33%, este porcentaje es el más alto entre todos los sectores de la encuesta de Coface. La inestabilidad derivada de la desaceleración económica en China, combinada con las incertidumbre en torno a las políticas monetarias y fiscales de Estados Unidos, fue lo que probablemente más peso en la perspectiva económica de la región. Esto está afectando la confianza tanto para las inversiones privadas como en los compradores de viviendas. Además el endeudamiento de los hogares permanece alto en algunas economías de la región Asia Pacífico (como Australia, Tailandia, Singapur, Malasia y Corea del Sur). Esto podría reducir la capacidad de compra de casas, especialmente por el aumento de las tasas de interés a la par de la Reserva Federal de los Estados Unidos. La inversión de la infraestructura pública en algunas regiones, ayudará a amortiguar al sector de la construcción contra una caída más pronunciada en 2017.

Siguiendo de cerca al sector de la construcción, el sector de maquinaria industrial y electrónica fue el siguiente más vulnerable en 2016. El porcentaje de encuestados que registró retrasos en los pagos de largo plazo que exceden el 2% de su volumen de negocios anual total, permaneció alto en 2016 (32%). Esto hace pensar en los riesgos de pérdida extrema para la maquinaria industrial y electrónica, siendo probablemente 2017 otro año difícil para el sector. Factores pro cíclicos apuntan a una demanda aletargada en lo que resta del año, debido a la desaceleración de la actividad en China y a un débil gasto de capital en la región Asia Pacífico. Señales de saturación en China y una fragmentación significativa en el mercado, aumentarán la competencia. Asimismo, el regreso de las presiones deflacionistas en los principales mercados de Asia, incluyendo China (donde la inflación de precios de producción ha disminuido desde febrero), podrían restringir aún más los márgenes.

Los riesgos de impago parecen deteriorar al sector de TI-Telecomunicaciones, un alto porcentaje de los encuestados (68% en 2016, vs. 63% en 2015) experimentó un incremento en los retrasos de pagos. La inversión de la infraestructura pública en algunas economías de Asia Pacífico, así como la estrategia en mega proyectos como la iniciativa “Franja y Ruta” de China, generará demanda adicional en los años venideros. Esto será un gran alivio, particularmente para las telecomunicaciones. Sin embargo, una fuerte competencia en el sector de tecnologías de la información, acompañada de un deterioro en las condiciones de liquidez, probablemente estimularán las condiciones favorables para las fusiones y adquisiciones en 2017.

Mientras que el sector metalúrgico permanecerá como uno de los más riesgosos, su desempeño en 2016 fue impulsado por la recuperación en los precios de los commodities. El sector metalúrgico probablemente continuará enfrentando desafíos en 2017. La economía china ha comenzado a mostrar signos de desaceleración y las autoridades están implementando medidas para enfrían la especulación y la demandas de vivienda. Esto podría traducirse en una recaída en los precios de los metales y repercutir de este modo en los márgenes. Es probable que continúe la restructuración, después de la fusión entre Baosteely de Wuhan Iron and Steelen 2016. Para 2017, se esperan cierres de compañías zombies[3] de China del sector acerero y un aumento en las fusiones y. adquisiciones.

------

[1] Los 11 sectores encuestados son: automotor y transportación, químico, construcción, electrodomésticos, maquinaria industrial y electrónica, TI-telecomunicación, metalúrgico, papel y madera, farmacéutico, ventas al por menor y textil-vestimenta.

[2] La experiencia de Coface ha mostrado que aproximadamente 80% de los montos vencidos de muy largo plazo (180 días o más) jamás son recuperados. Cuando más del 2% del volumen de negocio total anual de una compañía se encuentra implicado dentro de las deudas vencidas de largo plazo, puede existir un déficit en el flujo de caja si el riesgo de impago se materializa, conduciendo esto a una liquidez más restrictiva y a dificultades financieras.

[3] Las “compañías zombies” son aquellas muy endeudadas, las cuales necesitan un paquete de rescate para poder operar.

Contacto

PÉRU

Nathalí Rodríguez

MARKETING & COMMUNICATIONS

Phone: +511 6163446

Mobile: +51 982099180

nathali.rodriguez@coface.com